Торговые стратегии на криптовалютном рынке с минимальными рисками

Торговля на криптовалютном рынке у многих вызывает опасения. А с учетом волатильности этого рынка и недавних падений, то опасения эти вполне обоснованы. Ситуацию еще усугубляет непонимание новичками базовых принципов торговли и своей стратегии на рынке с прогнозируемым и главное контролируемым риском. Из-за чего они совершают уже всем известные ошибки. В этой статье мы постараемся осветить несколько ключевых подходов и типов торговли подходящие как для начинающий трейдеров, так и для более опытных, рассчитанных на краткосрочный период и в долгую, обладающих наиболее низким уровнем риска.

Уровень риска напрямую зависит от доходности проведения сделок. Чем он выше, тем большую прибыль можно получить. Однако часто риски не оправдывают себя, лишая трейдера не только дохода, но и вложенных средств. Самый низкодоходный тип инвестиций в криптовалюту - долгосрочный.

ТОП торговых стратегий с минимальными рисками

Торговая стратегия позволяет выбрать правильное направление действий при хаотичном движении рынка. Важно подобрать ту методику, которая поможет эффективно торговать и чувствовать себя комфортно. При этом она должна соответствовать характеру трейдера и тому количеству времени, которое трейдер готов выделять на торговлю. Излишний азарт, жадность или избыточный страх только приведут к пагубным последствиям, а заработок на криптовалюте будет минимальным или вовсе нулевым.

1. Классические стратегии, основанные на техническом анализе

Данные стратегии основаны на анализе движения цен в прошлом, по графикам и фигурам, формируемым ценой на графике.

- Графический метод. Базируется на постулате «история повторяется». Помогает установить повторяющиеся паттерны (фигуры) поведения трейдеров на рынке с помощью графиков. Так, к примеру можно наглядно обнаружить «коридор» цены на выбранный актив, в котором она «ходит», или сильные уровни цены пробитие которых является достаточно сильным сигналом к входу (или выходу) на рынок.

- Алгоритмический (математический метод). Предполагает использование технических индикаторов – скользящие средние, RSI, полосы Боллинджера и т.п. Позволяет наглядно в короткие сроки проследить возможные вероятности движения цен на рынке.

- На основе объемов. Предполагает определение динамики изменения объема торгов активом за определенный период. Изменение объемов торгов является мощным индикатором – за какое движение рынка сейчас отдается большее количество «голосов» участников рынка.

- Свечной метод. Позволяет моментально получить информацию о текущем настроении на рынке. Они предсказывают направление цены по окончанию предыдущих сделок.

Стратегии, основанные на техническом анализе, подразумевают использование различных инструментов для обнаружения точки входа и выхода на рынок, прогнозирования ситуации. В этом здорово помогает популярный в трейдерской среде сервис – tradingview.com. Он предоставляет графики движения цен на всевозможные активы, позволяет намечать линии поддержки и сопротивления, накладывать на графики всевозможные индикаторы. Сервис имеет платную подписку, но весь основной функционал доступен и бесплатно. Поскольку сервис агрегирует цены не только на криптовалюту, но и курсы фиатных валют, а также цены на акции и прочие инструменты, то есть возможность проследить возникающие иногда любопытные корреляции между, например, криптоактивами и фиатными валютами.

Торговая стратегия на пробой ценового уровня

Одна из базовых и действенных стратегий торговли в рамках технического подхода. Предполагает отслеживание цены возле прошлых исторических максимумов или минимумов. В близи ценовых уровней торговля представляет большой риск, так как возникающее напряжение на рынке может привести либо к отскоку от уровня в обратную сторону, либо наоборот к пробою и дальнейшему продолжающемуся тренду.

Базовая рекомендация – ждать разрешения этой ситуации в ту или иную сторону, а уже потом «торговать» в зависимости от того в какую сторону она разрешилась. Стоит отметить, что ценовые уровни находятся не только в близи исторических максимумов и минимумов, но также и вблизи «круглых» (или психологических) значений цены.

На основе индикатора Moving Average

Стратегия отличается простотой и высокой эффективностью. Также ее называют простой скользящей средней линией. Индикатор строит линию, основанную на логике усреднения.

Главный параметр индикатора – период усреднения. Так, если он равен 20, то последняя точка кривой индикатора будет расположена на уровне средней цены закрытия последних 20 свеч. Подходит для краткосрочной и среднесрочной торговли.

Также здесь стоит упомянуть пересечение средних скользящих с разным периодом усреднения так же является самостоятельным индикатором движения рынка. К примеру, когда «быстрая» скользящая (например, с периодом усреднения 9) пересекает «медленную» скользящую (например, с периодом усреднения 20) следует открывать позицию в ту сторону, куда пошла быстрая скользящая.

Есть множество подобных (технических) стратегий, основанных на различных индикаторах и математических моделях. Все они призваны автоматизировать возможность прогнозировать движение рынка и именно они лежат в основе подавляющего большинства (если не сказать всех) алгоритмов роботизированной торговли. К сожалению, данные стратегии не дают 100% гарантии заработка и регулярно дают осечки, особенно когда происходят серьезные внешние события, влияющие на рынок, тем не менее до сих пор остаются актуальными и на крипторынке.

2. Скальпинг

Для активной торговли внутри дня криптовалютами, к криптовалютным биржам подключают терминалы. Об их преимуществах мы писали в отдельной статье. На фоне долгосрочной стратегии торговли, среднесрочной и даже краткосрочной (в течение дня) скальпинг является ультра-краткосрочной. Суть стратегии в заработке на спреде – разнице между ценой покупки и продажи. Трейдер осуществляет большое количество сделок за единицу времени постоянно покупая по цене спроса и моментально выставляя ордера на продажу по цене предложения.

Данная стратегия пользуется популярностью как у опытных трейдеров, так и у новичков. Стратегия применима к любым криптовалютным активам. Однако метод требует спокойного состояния на рынке, чтобы не было резких скачков и пробоев. В случае возникновения пробоя он в моменте может нивелировать всю заработанную прибыль на скальпинге за предшествующий период. Тем не менее если актив ведет себя достаточно стабильно в течение дня или недели, то подобный способ заработка вполне имеет место быть.

3. Арбитраж криптовалют

Здесь остановимся поподробнее, так как стратегия является довольно простой и обладает действительно низким уровнем риска. Суть заключается в покупке токена на бирже по одной цене и продаже этого же токена на другой бирже по более высокой цене. Поскольку на биржах постоянно происходят сделки в моменте часто возникают ситуации, когда стоимость на один и тот же актив на разных биржах отличается, иногда достаточно сильно. А поскольку количество криптовалютных бирж и самих криптомонет на сегодняшний день достигает сотен и тысяч, то таких (арбитражных) ситуаций образуется достаточное количество, чтобы стабильно на этом зарабатывать. Данная стратегия активно применялась и применяется на классических фондовом и валютном рынках и по сей день.

Стратегия хороша тем, что не зависит от направления движения рынка, но требует постоянного мониторинга цен на разных биржах. Также стоит не забывать про комиссии за транзакции и то, что арбитражные сделки будут прибыльными, если разница в курсах на разных биржах составляет хотя бы 1%, что не редкость.

Помимо упомянутого межбиржевого арбитража, также существует внутрибиржевой, когда трейдер осуществляет цепочку сделок между тремя и более монетами на одной бирже. Например: на балансе есть токен Х, за него приобретается токен Y, затем за токен Y приобретается токен Z, и в конце за Z приобретается X. В результате исполнения такой цепочки образуется прибыль (токенов X в конце будет больше, чем было изначально).

Однако самостоятельно найти и высчитать такие цепочки и межбиржевые пары крайне затруднительно (опять же из-за количества бирж и криптовалют) – человеку просто не переварить такой объем информации. Поэтому для эффективной арбитражной торговли трейдеры используют арбитражный сканер. Он автоматически находит выгодные пары токенов и формирует процесс последовательного обмена, а трейдеру остается лишь выбрать одну из арбитражных пар и выполнить сделку.

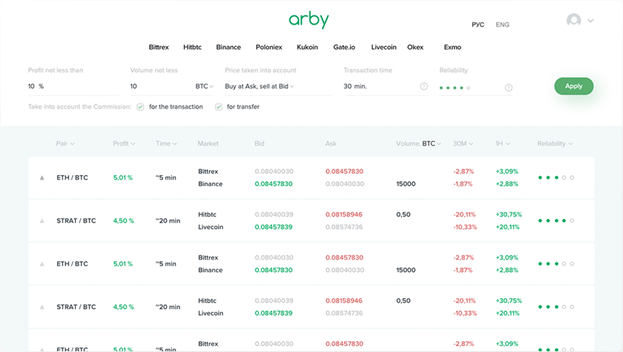

Рассмотрим на примере сканера Arby.Trade – он заточен специально под арбитражную торговлю криптовалютой, агрегирует данные со всех основных криптобирж и вычисляет все возможные арбитражные ситуации на данный момент по этим биржам. Данные предоставляются в виде двух таблиц – для межбиржевого и внутрибиржевого арбитража.

Говоря про арбитраж и сервис, помогающий его осуществлять, необходимо предупредить, что сегодня довольно часто встречаются криптовалютные пирамиды, которые зачастую как раз выдают себя за арбитражных ботов (по факту не являясь таковыми). В статье мы приводим сервис Arby.Trade, поскольку он не является ботом, не требует подключения к нему своих кошельков и пополнять аккаунт «бота» для псевдо-роботизированной торговли, сервис только предоставляет данные по найденным сделкам на рынке, а торговлей занимается непосредственно сам пользователь.

4. Криптовалютный портфель и ребалансировка

Стратегия относится скорее к разряду долгосрочных инвестиций и подойдет для более опытных трейдеров, а правильнее сказать инвесторов, поскольку не подразумевает каждодневную и даже еженедельную торговлю.

Смысл заключается в том, чтобы собрать сбалансированный портфель из топовых и недооцененных токенов. Так, чтобы возможные просадки одних активов были подстрахованы другими. Формирование такого портфеля происходит с учетом соотношения возможной прибыли и рисков по каждому инструменту. То есть активы в портфеле присутствуют не в равных пропорциях, а исходя из рассчитанных трейдером рисков по каждому активу. Так формируется общий показатель риска и доходности всего портфеля. Оптимальным в данном случае будет бета-нейтральный портфель в отношении к биткоину. Часть портфеля будет расти вместе с биткоином, другая станет увеличиваться в цене при его падении.

После того как портфель сформирован дальнейшая задача инвестора производить периодическую ребалансировку портфеля. С течением времени какие-то активы вырастут в цене, какие-то просядут, тем самым создавая перекос относительно установленных трейдером пропорций активов в портфеле. Задача ребалансировки – сохранять изначально установленный уровень риска портфеля. То есть трейдер периодически какие-то активы подкупает, какие-то частично продает, приводя таким образом свой портфель к сбалансированному состоянию.

Для целей формирования портфеля отлично подходит сервис coinmarketcap.com. Он позволяет оценить картину по всему рынку, капитализацию всех токенов и динаминку изменений цены как относительно фиатных валют, так и Биткоина.

Интервал, с которым производится ребалансировка обычно составляет раз в квартал или пол года.

Мы рассмотрели лишь часть подходов, помогающих более-менее стабильно зарабатывать на рынке. Для более глубокого погружения в область рекомендуем ознакомится с таким классическим трудом как «Технический анализ фьючерсных рынков» Джона Дж. Мэрфи (пусть вас не смущает понятие фьючерсных рынков – поведение рынков примерно одно и то же) и изучить подробнее приведенные в статье сервисы и их функции, поскольку именно благодаря их информации собственно и происходит заработок независимо от выбранной стратегии.